Este artículo comienza examinando los retos económicos a los que se enfrenta el próximo Primer Ministro a nivel interno. ¿Están los dos candidatos equipados con una estrategia para mejorar las perspectivas económicas de la nación, y por qué podemos esperar que tengan éxito donde otros han fracasado?

Es poco probable que ninguno de los dos candidatos sea consciente de que se ha producido un cambio fundamental en la dirección de los tipos de interés, cuyas consecuencias están minando las montañas de deuda en todas partes. El problema es especialmente grave para el sistema del euro. Al igual que para otras monedas importantes, Londres funciona como centro de compensación para las transacciones entre los bancos comerciales de la zona euro. Si el sistema del euro falla, la supervivencia de Londres como centro financiero podría verse comprometida.

El otro gran reto es geopolítico. Al estar atada a la red de inteligencia de ‘Five Eyes’ de Estados Unidos, junto con las políticas de eliminación de los combustibles fósiles como fuentes de energía, Gran Bretaña está condenada a quedarse atrás con respecto a las superpotencias asiáticas, y a sacrificar las relaciones comerciales con las que sin duda deben estar sus verdaderos intereses.

Y luego había dos…

El proceso de selección de un nuevo Primer Ministro conservador se ha reducido a dos: Rishi Sunak y Liz Truss. El primero es un acaudalado meritócrata, ex empleado de Goldman Sachs y gestor de fondos de cobertura, la segunda una mujer hecha a sí misma. Sunak fue canciller (ministro de finanzas). Entre otros cargos de alto nivel, Truss ha sido Primera Secretaria del Tesoro. Ambos, al menos en teoría, deberían entender las finanzas del gobierno. Ambos estudiaron PPE en Oxford, por lo que seguramente han estado inmersos en la versión keynesiana de la economía, que también informa el pensamiento del Tesoro.

A pesar de su experiencia común en el Tesoro y de estar en esa misma línea, los planteamientos de Sunak y Truss en materia económica han sido muy diferentes. Sunak pretende mantener un presupuesto equilibrado, reduciendo los impuestos después, a medida que el crecimiento económico aumenta los ingresos fiscales. Esta es la ortodoxia del Tesoro. Truss afirma que reducirá los impuestos de forma más inmediata en un presupuesto de emergencia para estimular el crecimiento. Está emulando el libro de jugadas del lado de la oferta de Thatcher/Reagan.

La política es sencilla. El electorado se compone de unos 160.000 afiliados al Partido Conservador, que en su mayoría se inclinan por menos gobierno, libre mercado y menos impuestos. Como subconjunto de más de 40.000.000 de votantes en todo el país, pueden ser razonablemente representativos de una mayoría silenciosa en las clases medias que creen en los valores sociales conservadores.

El tema que más importa a los miembros del Partido Conservador es el de los impuestos. Dadas sus diferentes posturas en materia de impuestos, Truss se ha convertido en la primera favorita. Además, en detrimento de Sunak, muy pocos cancilleres llegan a Primer Ministro por una razón: al igual que Sunak, casi siempre impulsan la línea del Tesoro sobre el mantenimiento de presupuestos equilibrados a lo largo del ciclo, lo que significa que siempre intentan desplumar la gallina de los huevos de oro para más impuestos con el mínimo de silbido. No esperes que los gansos voten de buen grado por una exfoliación más.

Ninguno de los dos candidatos aborda adecuadamente la cuestión de la reducción del gobierno en la economía total o se limita a vagas promesas de hacer algo con respecto a la burocracia innecesaria. Al argumentar a favor del libre mercado, Truss es más fuerte en este aspecto que Sunak, que parece estar más capturado por el establishment permanente.

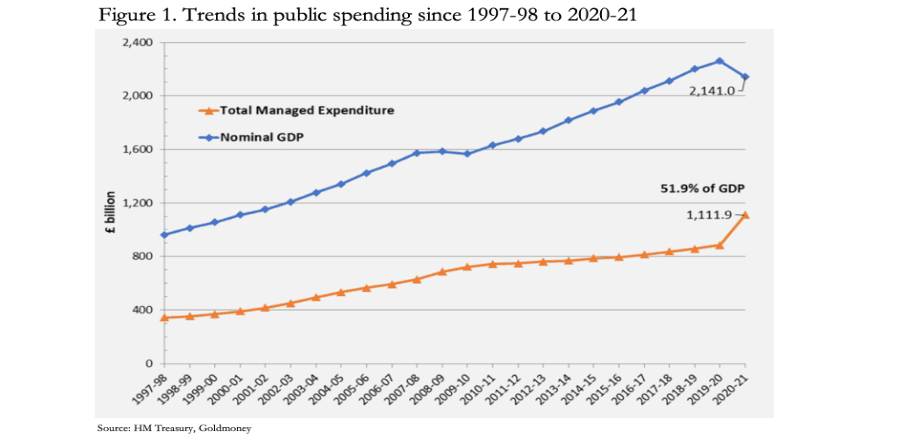

Con la excepción de los ministros del Tesoro, todos los políticos en activo se inclinan naturalmente por buscar el aumento de los presupuestos departamentales, lo que supone un problema para todos los que recortan impuestos. Pero para entender las dificultades prácticas de la reducción del gasto público, debemos distinguir entre los límites de gasto departamental y el gasto gestionado anualmente. El primero es presupuestado por el Tesoro en su asignación de recursos financieros. El segundo puede considerarse que incluye los costes adicionales derivados de la demanda pública de servicios departamentales. Esto explica que el gasto departamental total para el ejercicio 2020-21 sea de 566.200 millones de libras, lo que representa aproximadamente la mitad del gasto público total de 1.112.000 millones de libras.

Dado que el gasto público se reparte al 50% entre los límites de gasto de los departamentos y la demanda de servicios por parte de los ciudadanos, es necesario abordar ambas cuestiones para reducir los costes de forma significativa. No hacerlo significa que sólo se abordan los límites de gasto de los departamentos, lo que se traduce en menos recursos para prestar los servicios públicos obligatorios. La oposición y los ciudadanos considerarían que esto es un fracaso del gobierno. Por lo tanto, no basta con decir a los ministros que deben recortar el gasto de los departamentos, sino que también hay que cambiar las leyes y los reglamentos para reducir también las obligaciones de los servicios públicos. Eso lleva tiempo.

Imagínese abordar este problema con respecto al Servicio Nacional de Salud. El Servicio Nacional de Salud se lleva el 34% del total de los límites de gasto de los departamentos y, sin embargo, es evidente que no consigue prestar eficazmente a los ciudadanos los servicios que se le exigen. Los ministros de sanidad siempre argumentan que necesita más recursos financieros. Le sigue la educación (13% del total del gasto departamental). ¿Qué se hace: despedir a los profesores? Y Escocia, con un 8%, es otra zona prohibida, donde los recortes probablemente alentarían el movimiento nacionalista. Y a esto le sigue, en una medida similar, el gasto en defensa en un momento de guerra por poderes contra Rusia…

Se podría seguir hablando de los gastos de otros ministerios y de la costosa prestación de sus servicios, pero debería ser evidente que cualquier recorte realista en los servicios públicos será probablemente menor y se verá abrumado por el aumento de los costes de los insumos departamentales no presupuestados que son consecuencia indirecta de las políticas monetarias del Banco de Inglaterra. Por lo tanto, no es de extrañar que ni Sunak ni Truss se comprometan seriamente con el tema de la reducción del gasto público, limitándose a dar vueltas al tema.

Pero el gasto total del Estado va a ser un problema primordial para el futuro PM. El gráfico 1 muestra la tendencia a largo plazo del gasto total gestionado en relación con el PIB, ciertamente exacerbado por el covid. Desde entonces, se ha producido una recuperación del PIB hasta los 2.239.000 millones de libras esterlinas en los cuatro trimestres hasta el primer trimestre de 2022, y los desembolsos relacionados con el covid han disminuido materialmente, de modo que en el último ejercicio fiscal, se estima que el gasto público total ha descendido hasta el 46,5% del PIB desde el punto máximo del 51,9%.

Sin embargo, la subida de los tipos de interés a nivel mundial va a llevar a la economía británica a la recesión. Aunque la recesión sea leve, la caída del PIB hará que el gasto público en servicios públicos cotidianos vuelva a superar el 50% del PIB.

El problema filosófico para el nuevo primer ministro puede resumirse así: con la mitad de la economía improductiva y la economía productiva soportando la carga, ¿cómo se pueden devolver los recursos económicos a los productores en un panorama económico deteriorado?

La inflación no va a desaparecer

Los neokeynesianos ortodoxos del gobierno y su (supuestamente) independiente Oficina de Responsabilidad Presupuestaria no reconocen que la raíz del problema de la inflación es el envilecimiento de la moneda y el crédito. Además, al pensar que se trata de un problema de la cadena de suministro a corto plazo, o de un repunte temporal de los precios de la energía debido a las sanciones contra Rusia, la OBR, al igual que el Banco de Inglaterra, opina que las subidas de los precios al consumo volverán al nivel objetivo del 2%. Sólo que podría tardar un poco más de lo que se pensaba en un principio.

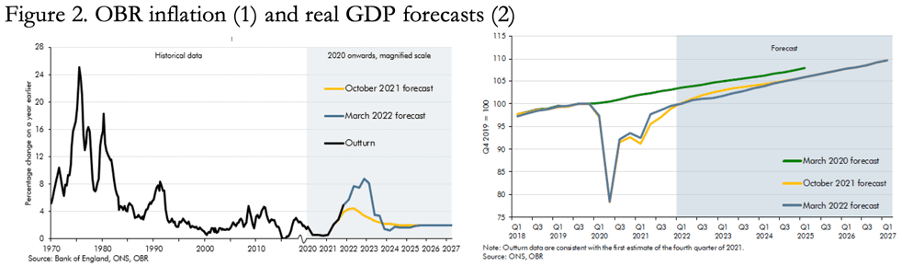

El gráfico 2 muestra las últimas previsiones del OBR (en marzo) para la inflación (panel 1) y el PIB real (panel 2).

Obsérvese cómo la previsión de octubre no reflejaba un aumento del IPC anual por encima del 4%. En marzo se elevó al 8%, lo que ya está desfasado. Se prevé que la inflación de los precios supere el 10%, y hay que tener en cuenta que el índice de precios al por menor, abandonado por el gobierno debido al coste de su utilización para la indexación, ya muestra una inflación anual de los consumidores del 11,8%.

La respuesta del OBR a estos acontecimientos inoportunos es simplemente retrasar un poco más en el futuro el retorno esperado al objetivo de inflación del 2%. Del mismo modo, espera que la trayectoria del crecimiento del PIB se mantenga, tras un pequeño deslizamiento.

Sobre esta base, el asesoramiento del OBR a un futuro primer ministro y a su canciller será muy defectuoso. En lugar de seguir el enfoque macroeconómico de modelización de la economía, hay que aplicar teorías económicas y monetarias sólidas e imparciales.

Sabemos que las políticas monetarias del Banco de Inglaterra han degradado la moneda, lo que se refleja inevitablemente en una caída del poder adquisitivo de la libra. Eso es lo que impulsa el aumento del nivel general de precios. La causa principal no es, como han declarado los funcionarios del gobierno y del banco central, las interrupciones de la cadena de suministro y las consecuencias de la guerra en Ucrania. Eso sólo ha empeorado las cosas, en el sentido de que el aumento de los precios de la energía y de las materias primas, junto con los cuellos de botella de la oferta, han animado al ciudadano medio a ajustar la relación entre la liquidez personal y las compras de bienes y servicios, adelantando las compras e impulsando los precios aún más. El envilecimiento de las monedas fiduciarias en todas partes está animando a sus usuarios a deshacerse de ellas en lo que parece ser un boom de cracking de lenta evolución alentado por un fondo de escasez de productos.

La opinión común de que la inflación de los precios al consumo es un fenómeno temporal es poco más que una ilusión, al igual que el último argumento que se está desarrollando, el de que el aumento de los tipos de interés desinflará la demanda económica. La línea oficial es que una menor demanda conducirá a precios más bajos. Siendo realistas, una menor demanda es producto de una menor oferta, por lo que no conduce a precios más bajos. Y aquí debemos dirigirnos al segundo panel de la Figura 2, de la modelización del PIB real del OBR.

Con el aumento anual del IPR ya en el 11,8% y el del IPC en el 9,1%, un tipo bancario del 1,25% no reconoce el cambio de entorno. Los tipos de interés, el rendimiento de los bonos y, por lo tanto, el coste de la financiación pública van a aumentar considerablemente. Las consecuencias para los activos financieros serán la reducción de sus valores de mercado. Y las empresas no rentables que dependen de la financiación para su existencia corren el riesgo de desaparecer, bien porque perderán la esperanza de seguir siendo económicas, bien porque se les retirará el crédito bancario.

Todas las pruebas empíricas indican que el debilitamiento de la moneda acompaña a la destitución de una economía. Por lo tanto, es un error pensar que una caída de la actividad empresarial neutralizará el problema de la inflación. Para hacer frente al problema de la inflación, el nuevo primer ministro tendrá que resistirse a intervenir y dejar que todas las empresas en quiebra se hundan. Pero, sea quien sea el primer ministro, no existe un mandato para dejar que los acontecimientos sigan su curso. Por el contrario, la carga de sostener una economía en quiebra conducirá sin duda a un déficit fiscal creciente, financiado, por supuesto, por una nueva degradación monetaria.

Sin la flexibilización cuantitativa, el apetito de los bancos comerciales por financiar el déficit fiscal en un momento de aumento de los rendimientos de los bonos es incierto. Se trata de un entorno diferente al de una tendencia a largo plazo a la baja de los tipos de interés, que suscribe los precios de los bonos. Una tendencia al alza de los tipos de interés puede provocar dislocaciones de la financiación, como vimos en la década de 1970. Además, los bancos comerciales tienen problemas más urgentes que tratar, que es nuestro próximo tema.

Los bancos estarán en modo de autopreservación

El PIB no es más que una medida de la moneda y el crédito en las transacciones calificadas. El crecimiento del PIB nominal es una consecuencia directa del aumento de la moneda y del crédito bancario, especialmente de este último. Una antigua regla general era que el crédito era mayor que la moneda en una proporción quizás de diez a uno. La evolución de la banca, la guerra contra el dinero en efectivo y la llegada de las tarjetas de débito han cambiado eso, y desde el covid, la proporción ha aumentado a 37:1.

Esto significa que las variaciones del PIB nominal dependen casi por completo de la oferta de crédito bancario para la producción de bienes y servicios. La disponibilidad de los depósitos de los clientes para gastar refleja la voluntad de la red bancaria comercial de mantener el lado del activo de sus balances, compuesto por los préstamos y la inversión financiera. Los depósitos de los clientes, que son el pasivo de un banco, se contraerán si los préstamos bancarios, registrados como activos de un banco, se contraen. Esto ya es evidente en la ralentización de las medidas generales de crecimiento de la oferta monetaria.

Dado que los balances de los bancos están muy apalancados y que las perspectivas económicas se están deteriorando, es casi seguro que los préstamos bancarios están empezando a contraerse. Este punto vital parece estar completamente ausente en el modelo del OBR sobre las perspectivas económicas.

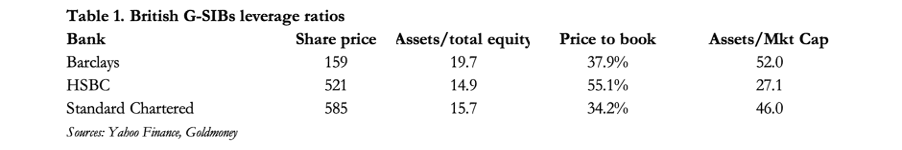

Según las mediciones habituales, los bancos comerciales están extremadamente sobreapalancados después de trece años del actual ciclo de crédito bancario, es decir, desde la quiebra de Lehman. El cuadro 1 resume la posición de los tres G-SIB británicos (designados bancos de importancia sistémica mundial). Pueden considerarse como una representación bancaria de la exposición a los riesgos sistémicos mundiales.

Los puntos importantes a tener en cuenta son que el apalancamiento del balance, la relación entre los activos y el total de los fondos propios, llegan a ser múltiplos dobles de entre ocho y doce veces en la cima de un ciclo de crédito bancario normal. Los fondos propios del balance incluyen los beneficios acumulados no distribuidos, así como las acciones ordinarias que tienen derecho a ellos[i] Las acciones ordinarias de los tres bancos cotizan con importantes descuentos respecto a su valor contable.

Los precios de sus acciones nos dicen que los mercados han evaluado que existe un alto nivel de riesgo sistémico en las acciones de estos bancos. Sería extraordinario que los directores de estos bancos fueran ciegos a este mensaje. Antes de la crisis, cuando los peligros económicos eran menos evidentes, habría sido comprensible, aunque no necesariamente excusable, que utilizaran este apalancamiento para maximizar los beneficios, sobre todo porque todos los bancos seguían políticas de préstamo similares.

Covid llegó, y todos los bancos no tuvieron más remedio que ampliar las facilidades de préstamo a las empresas afectadas, por miedo a provocar pérdidas de préstamos sustanciales a una escala que hiciera caer a los propios bancos. Además, el gobierno puso en marcha planes de garantía de préstamos. Después de Covid, los banqueros se enfrentan a la retirada de las garantías de préstamo del gobierno, al aumento de los tipos de interés y a las consecuencias de su exposición al riesgo de los tipos de interés más altos, así como a la disminución de los valores de los activos financieros a precio de mercado, lo que afecta tanto a las inversiones bancarias como a las garantías de los préstamos.

Está claro que el ciclo del crédito bancario está en fase de cambio y se contraerá. La dinámica de esta fase del ciclo indica que para que el apalancamiento vuelva a bajar a niveles más conservadores, la contracción tendrá que ser severa. Pero una restricción excesiva del crédito provoca y produce una carrera por los billetes y el oro. Y así, sin intervención, los bancos y las empresas se derrumban en un colapso universal.

Dado que muy poco del PIB se registra en billetes y monedas de libra, como estadística se rige abrumadoramente por la cantidad de crédito bancario pendiente. En una contracción del crédito, la estadística del PIB se derrumbará, a menos que el Banco de Inglaterra se encargue de sustituir el crédito en un programa de apoyo económico masivo.

Las consecuencias seguramente socavarán gravemente las finanzas del gobierno. La esperanza de Sunak de que se pueda mantener un presupuesto equilibrado, y más aún que le permita supervisar los recortes fiscales cuando las finanzas del gobierno lo permitan, se convierte en un cuento de hadas cuando los ingresos fiscales caen y los compromisos de gasto aumentan. También lo es la creencia de Truss de que los recortes fiscales inmediatos beneficiarán al crecimiento económico y restablecerán los ingresos fiscales. Es probable que la realidad del cargo decrete políticas fiscales muy diferentes a las pregonadas por ambos candidatos.

El inminente colapso del sistema del euro

Hace poco escribí para Goldmoney sobre la inevitable crisis que se está desarrollando en el sistema del euro, aquí. Desde que se publicó ese artículo, el Banco Central Europeo ha elevado su tasa de depósito a cero y ha instituido un paquete de rescate para los PIGS altamente endeudados en su torpemente llamado Instrumento de Protección de la Transmisión. En lenguaje llano, el BCE seguirá comprando deuda pública de los PIGS para garantizar que sus rendimientos no suban mucho más en relación con los bunds alemanes de referencia.

Cada vez está más claro que el sistema del euro está en graves problemas, atrapado por el aumento de la inflación de los precios al consumo. La subida de los tipos de interés, que no ha hecho más que empezar, socavará los balances de los bancos comerciales de la eurozona, ya que éstos obtienen gran parte de su liquidez mediante préstamos en el mercado de repos[ii] Los desequilibrios de TARGET2 amenazan con colapsar el sistema desde dentro a medida que cambie el entorno de los tipos de interés. El BCE y su red accionarial de bancos centrales nacionales se enfrentan a una escalada de pérdidas en sus bonos, que a principios de este mes calculé en torno a los 750.000 millones de euros, casi siete veces el patrimonio del balance combinado del sistema del euro.

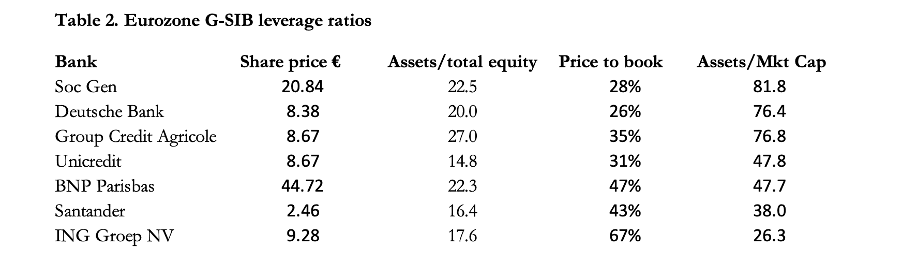

No sólo hay que refinanciar todo el sistema del euro, sino que esto ocurre en un momento en que los G-SIB de la zona euro están aún más apalancados que los tres británicos. El cuadro 2 actualiza el de mi artículo mencionado anteriormente.

Con una media de más de 20 veces en la relación entre los activos y los fondos propios de los G-SIB de la zona del euro, éstos son una de las dos redes más apalancadas de la banca mundial, siendo la otra la de Japón. El factor común son los tipos de interés negativos impuestos por sus bancos centrales. La consecuencia ha sido la reducción de los márgenes de crédito hasta el punto de que la única forma en que los bancos pueden mantener los niveles de beneficios es aumentar el apalancamiento operativo. Además, un apalancamiento medio del balance de más de 20 veces no permite identificar adecuadamente los riesgos sistémicos. Los problemas de los bancos vienen de los extremos, y podemos ver que con 27 veces, el Grupo Credit Agricole es el que más debería preocuparnos en esta lista. Y no vemos todos los demás bancos de la eurozona que operan a nivel internacional y que no figuran en la lista de G-SIB, algunos de los cuales probablemente estén expuestos de forma similar.

El problema para Gran Bretaña es doble. Incluyendo sus bancos, el sistema financiero británico está más expuesto a los riesgos de la eurozona que cualquier otro, y un fallo del sistema del euro sería una catástrofe para él. Además, los bancos y gestores de fondos de la eurozona utilizan las cámaras de compensación británicas para las liquidaciones comerciales en euros. Los fallos de las contrapartes contaminarán sistémicamente a todos los participantes, no sólo a los que negocian en euros, sino también a todas las demás divisas importantes que se liquidan en Londres. El daño se extenderá sin duda a los mercados de divisas y de crédito, incluidos todos los derivados OTC que forman parte integrante de las instalaciones de compensación de los bancos.

En el último giro del ciclo crediticio de los bancos, fue la titulización de los préstamos mentirosos en EE.UU. lo que condujo a lo que comúnmente se denomina la Gran Crisis Financiera. Este es un término que he utilizado raramente, prefiriendo llamarlo la Crisis de Lehman, porque sabía, junto con muchos otros, que la no resolución de los excesos en ese momento almacenaría para una crisis aún mayor en el futuro. Ahora podemos empezar a ver cómo se manifestará. Y esta vez, parece que se centrará en Londres como centro financiero en lugar de Nueva York.

Debemos esperar que no se produzca un colapso del sistema del euro, pero cada vez hay más pruebas de que sí ocurrirá. La caída de la fila de fichas de dominó apunta a Londres, y podría ocurrir incluso antes de que los miembros del Partido Conservador hayan votado por Truss o Sunak a principios de septiembre.

Cómo afrontar la caída de una crisis bancaria

Siguiendo el consejo del Banco de Pagos Internacionales, tras la crisis de Lehman, los Estados miembros del G20 acordaron hacer obligatorios los rescates bancarios, en lugar de las intervenciones. Se trataba de una medida políticamente motivada, alimentada por la emotiva creencia de que el rescate de los bancos corre a cargo de los contribuyentes. De hecho, los rescates bancarios son financiados por los bancos centrales, tanto directa como indirectamente. La única participación de los contribuyentes es marginalmente a través de sus ahorros agregados en fondos de pensiones y compañías de seguros. Pero estos fondos han sido sobrecompensados con dinero extra a través de la flexibilización cuantitativa. El rastro de la auditoría conduce siempre a la expansión de la moneda y el crédito, y no a los impuestos como implica la frase “pasivos de los contribuyentes”.

Todos los países del G20 han aprobado leyes que permiten los procedimientos de rescate interno. En el caso del Banco de Inglaterra, se mantiene la discreción de hasta qué punto se puede utilizar el bail-in en lugar de otros métodos de rescate. En cuanto a los demás miembros del G20, no está claro hasta qué punto han conservado esta flexibilidad y entienden las ramificaciones del bail-in. Y podría ser una confusión adicional que probablemente complique un rescate bancario global, en comparación con los procedimientos de rescate anteriormente aceptados.

En teoría, un rescate interno reasigna los pasivos de un banco desde los depósitos y los préstamos al capital de los accionistas, exceptuando, quizás, a los pequeños depositantes cubiertos por los sistemas de garantía de depósitos. Pero incluso eso queda a discreción de las autoridades.

El objetivo sólo puede tener sentido para un solo banco, a diferencia de las quiebras sistémicas. Pero si se aplicara a una quiebra bancaria individual en la actual situación de inestabilidad, es casi seguro que perjudicaría a otros bancos, ya que los préstamos bancarios y otras participaciones no accionariales se liquidarían en general, y los depósitos huirían a bancos considerados más seguros cuando cundiera el pánico. El riesgo es que los procedimientos de recapitalización puedan desencadenar una quiebra de todo el sistema, en particular de los bancos calificados por el mercado con descuentos sustanciales sobre su valor contable, incluidos todos los G-SIB del Reino Unido (véase el cuadro 1).

Incluso suponiendo que se descarten los procedimientos de rescate del Banco para hacer frente a una crisis bancaria sistémica, mantener a los bancos en funcionamiento requerirá una expansión masiva del crédito por parte del Banco de Inglaterra. En efecto, el banco central acabará asumiendo las obligaciones de todo el sistema bancario. Con Londres en el centro de una crisis bancaria mundial, todos los demás grandes bancos centrales cuyas redes bancarias y monetarias estén expuestas a ella deberán estar preparados para asumir también todas sus obligaciones bancarias comerciales.

Hay que asegurar el lugar de Gran Bretaña en el mundo

Los problemas relacionados con las divisas afectan a todas las grandes empresas, y el Reino Unido está en el centro de la tormenta por su papel preeminente en los mercados internacionales. No hay pruebas de que la dirección del Banco de Inglaterra esté preparada para entender y afrontar una crisis económica y monetaria cada vez más inevitable que hará caer la libra esterlina. Tampoco ha habido ningún intento por parte del Tesoro de reconstruir las agotadas reservas de oro de la nación para proteger la moneda, lo que supone una grave negligencia del deber público.

Pero ahora debemos prestar atención a los asuntos geopolíticos, donde actualmente no hay pragmatismo en las políticas exteriores británicas. Desde la agresiva postura del presidente Trump contra el desafío que supone para Estados Unidos la tecnología china, el Reino Unido, como socio más importante de Estados Unidos en el acuerdo de intercambio de inteligencia de Five Eyes, se ha puesto muy firmemente del lado de Estados Unidos contra los intereses chinos y rusos.

La historia reciente de la asociación de Five Eyes es la de la ceguera política, lo que resulta irónico dado su título. Las guerras contra el terrorismo, más correctamente las operaciones de inteligencia de EE.UU. que desestabilizan a las naciones musulmanas antes de que los militares entren a arreglar el lío, han sido un elemento básico desde el derrocamiento de Saddam Hussein. Una serie de guerras en Oriente Medio y Afganistán sólo han dado a Estados Unidos y a sus aliados de la OTAN victorias pírricas en el mejor de los casos, han creado un negocio para la industria armamentística estadounidense y han dado lugar a inundaciones de refugiados que intentan entrar en Europa.

Mientras tanto, estas acciones sólo han servido para cimentar la asociación entre Rusia, China y todos los miembros asiáticos de la Organización de Cooperación de Shanghai, que suman más del 40% de la población mundial. Tienen la misión común de escapar de la hegemonía del dólar.

El abandono de Afganistán por parte de Estados Unidos fue fundamental. Como socio de inteligencia más cercano a Estados Unidos, Gran Bretaña, tras el Brexit, ya no tiene una influencia directa en la política interna de Europa. Juntos, estos factores seguramente han animado a Putin a adoptar tácticas más agresivas con el objetivo de socavar la asociación de la OTAN, siempre vista como la principal amenaza para las fronteras de Rusia.

Este es el verdadero objetivo de su guerra por delegación contra Ucrania. Con el apoyo de Gran Bretaña, la respuesta de Estados Unidos ha sido alimentar la guerra indirecta ucraniana mediante el suministro de material militar. Pero el mayor error cometido por la asociación de la OTAN ha sido imponer sanciones al comercio ruso.

Las consecuencias para los precios de la energía y otras materias primas vitales no merecen una repetición innecesaria. Las repercusiones en los precios mundiales de los alimentos y la escasez que se avecina en los meses de invierno siguen evolucionando. Las sanciones se han convertido en la nota de suicidio de la OTAN, que empieza a parecerse a una versión moderna del último combate de Custer.

Seguramente, para horror privado de los estrategas occidentales, el sentido de la estrategia de Putin está emergiendo: se trata de promover la consolidación económica de Asia con las ventajas ilimitadas de los combustibles fósiles comercializados con importantes descuentos respecto a los precios mundiales. A instancias suyas, Estados Unidos y sus aliados de la OTAN quedan totalmente al margen.

El miedo global al cambio climático y la guerra contra los combustibles fósiles son un concepto esencialmente occidental, que no comparten las grandes potencias asiáticas ni Oriente Medio. La histeria por el consumo de combustibles fósiles ha llevado a las naciones europeas a eliminar su propia producción en favor de las renovables. En consecuencia, para compensar el déficit energético se han vuelto dependientes del petróleo y el gas importados de Rusia. Y eso es lo que separará a Europa de la hegemonía estadounidense.

El suministro de energía sin restricciones es crucial para obtener resultados económicos positivos. El resultado de las sanciones impuestas por Estados Unidos es que todos sus aliados, incluidos Gran Bretaña y los miembros de la Unión Europea, se enfrentan a la inanición energética. Al ser ella misma una nación productora de petróleo, Estados Unidos se ve menos afectada, ya que sus aliados sufren la peor parte de las sanciones contra el suministro energético ruso.

Al comprometerse con políticas para disminuir el cambio climático sin fuentes de energía fósiles, las perspectivas económicas para Europa y el Reino Unido son de declive económico.

El pasado fin de semana se firmaron acuerdos entre Rusia, Irán y Turquía, e Irán se convertirá en miembro de pleno derecho de la Organización de Cooperación de Shanghai a finales de este año. Aparte del interés económico más amplio de Turquía, se trata esencialmente de petróleo. Además de estos acontecimientos, el Secretario de Asuntos Exteriores de Rusia, Sergei Lavrov, se dirigió a la Liga Árabe en El Cairo. Está claro que Rusia también está construyendo su relación con los productores de petróleo de Oriente Medio, cuyos miembros se enfrentan al declive de los mercados occidentales y a la creciente demanda asiática.

Por lo tanto, la política británica ligada a la hegemonía estadounidense con una inanición energética autoimpuesta es insostenible. Es peor que estar en el lado perdedor. Garantiza el declive económico en relación con las potencias asiáticas emergentes. Un futuro Primer Ministro tiene que seguir un curso más pragmático que la postura belicosa contra Rusia y China, actualmente propugnada por Liz Truss. Como actual ministra de Asuntos Exteriores británica, recibe información de los servicios de inteligencia del Reino Unido, que están estrechamente alineados con sus colegas estadounidenses. Hay un pensamiento de grupo que debe ser superado.

La tendencia de los tipos de interés y la amenaza inminente de la madre de todas las crisis financieras a las puertas de Londres requieren un liderazgo lo suficientemente fuerte como para enfrentarse a la administración pública, siempre complaciente, y guiar al electorado en general a través de unos tiempos preocupantes. Tras la crisis financiera y monetaria, hay que cambiar radicalmente la mentalidad, alejándose de la perpetua socialización de los recursos económicos y volviendo al libre mercado. ¿Cuál de estos dos candidatos a la presidencia nos hará salir adelante? Probablemente ninguno, aunque siendo menos hija del establishment Liz Truss podría ofrecer una pequeña oportunidad.

La tarea no es imposible. Las monedas se han derrumbado completamente antes, y las naciones han sobrevivido. En lugar de limitarse a una o a un grupo de naciones, la crisis que se avecina amenaza con acabar con lo que solíamos llamar las economías avanzadas en su totalidad, por lo que será un problema mayor. Afortunadamente para Gran Bretaña, es menos probable que sus ciudadanos se amotinen que sus primos continentales. Pero como calentamiento para el acontecimiento principal, nuestro nuevo líder tendrá que sortear el creciente descontento provocado por el aumento de los precios, las huelgas laborales y todas las demás formas de pestilencia económica que llevaron a Margaret Thatcher al poder.

*Alasdair Macleod, Jefe de Investigación de Goldmoney. Educador por el dinero sano y desmitificando las finanzas y la economía. Antecedentes: corredor de bolsa, banquero y economista.

Artículo publicado originalmente en Goldmoney, extraído de Zero Hedge.

Foto de portada: extraída de Zero Hedge.