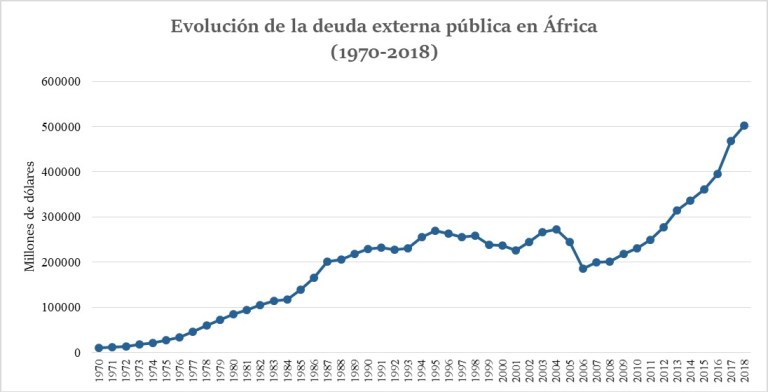

Antes de que la Organización Mundial de la Salud anunciara la pandemia en marzo de 2020, las naciones más pobres del mundo ya luchaban con niveles de deuda extremadamente elevados e impagables. Entre 2011 y 2019, el Banco Mundial informó que “la deuda pública en una muestra de 65 países en desarrollo aumentó un 18% del PIB en promedio, y mucho más en varios casos. En África subsahariana, por ejemplo, la deuda aumentó una media de 27% del PIB” (Estevão y Essel, 2022).

La crisis de la deuda no se produjo por el gasto público en proyectos de infraestructura a largo plazo, que eventualmente podrían amortizarse al aumentar las tasas de crecimiento y permitir a los países salir de una crisis de deuda permanente. Más bien, se trata de gobiernos que pidieron préstamos sobre préstamos para pagar deudas antiguas a ricos tenedores de bonos, así como para gasto corriente (como mantener educación, salud y servicios básicos). “Entre los 33 países subsaharianos en nuestra muestra”, señaló el Banco Mundial, “el gasto corriente superó a la inversión de capital en una proporción de casi tres a uno” (Ibid.). Cuando sobrevino la pandemia, los países que habían adoptado las políticas del Banco Mundial y el Fondo Monetario Internacional (FMI) para salir de la crisis de la deuda mediante crecimiento terminaron por hundirse. Las tasas de crecimiento se encogieron, lo que significó que los volúmenes de deuda se dispararon, por lo que estos gobiernos decidieron pedir más préstamos y adoptar políticas de austeridad más profundas, que aumentaron drásticamente la carga de la deuda sobre sus poblaciones.

Registrando, a su manera, lo que es universalmente reconocido como una crisis de la deuda irresoluble en las naciones más pobres, el FMI advirtió que es probable que surja una grave crisis bancaria, al mismo tiempo que ignoró los factores que impulsan este escenario. “Nuestra prueba de resistencia bancaria global actualizada muestra que, en un escenario muy adverso, hasta el 29% de los bancos de mercados emergentes incumplirían sus requisitos de capital”, escribió el FMI (octubre 2022b: ix). Esto significa que el contexto de alto endeudamiento, alta inflación y bajas tasas de crecimiento (con expectativas de empleo reducidas) podría llevar al colapso de un tercio de los bancos en las naciones más pobres.

Ni el FMI ni el Banco Mundial ni ninguna de las instituciones financieras internacionales (IFI) tiene un camino creíble para salir de esta crisis. De hecho, el informe del FMI se rinde a la realidad cuando les dice a los bancos centrales de todo el planeta que “eviten el desanclaje de las expectativas de inflación” y que se aseguren que “el endurecimiento de las condiciones financieras sea calibrado cuidadosamente, buscando evitar condiciones de mercado desordenadas que podrían poner indebidamente en peligro la estabilidad financiera” (Ibid.) El enfoque es mantener al “mercado” contento sin preocuparse en absoluto por el rápido deterioro de las condiciones de vida de la inmensa mayoría de la población del planeta. En su informe Monitor Fiscal de octubre de 2022, subtitulado Helping the People Bounce Back, el FMI señala que aunque las prioridades principales de los gobiernos deben ser “garantizar que todo el mundo tenga acceso a alimentos asequibles y proteger a los hogares de bajos ingresos de la creciente inflación”, no deben intentar “limitar los aumentos de precios mediante controles de precios, subsidios o recortes de impuestos”, lo que sería “costoso para el presupuesto y en última instancia ineficaz” (FMI, 2022a: xi-xii).

En enero de 2023, el informe Perspectivas de la economía mundial del FMI pronosticó un crecimiento ligeramente mejor, aunque todavía “mediocre”, pero advirtió sobre la persistencia de su preocupación por los problemas de endeudamiento en los países más pobres, señalando que “La combinación de altos niveles de endeudamiento derivados de la pandemia, crecimiento menor y aumento de los costos de los préstamos exacerba la vulnerabilidad de estas economías, especialmente las que tienen importantes necesidades de financiamiento en dólares a corto plazo” (FMI, 2023: 7). De acuerdo con el FMI, el antídoto contra la angustia por el endeudamiento es la “consolidación fiscal y reformas que fomenten el crecimiento por el lado de la oferta”. Es decir, más de la misma trampa deuda-austeridad de siempre. Si a los gobiernos de las naciones más pobres se les dice que no utilicen estas herramientas básicas que se usan rutinariamente en las naciones ricas, su única opción —en lo que toca al FMI— es endeudarse para proporcionar incluso niveles bajos de alivio a las personas más pobres de sus países. Efectivamente, el FMI se ha rendido a la realidad imperante y no ofrece a las naciones más pobres ninguna salida viable de sus crisis de deuda permanentes.

Este dossier se ha redactado sabiendo que la permanente crisis de la deuda que asola a las naciones más pobres no ha sido el resultado de fallos del mercado a corto plazo ni de ciclos económicos que se recuperarán, y que no es totalmente consecuencia del mal manejo financiero de los gobiernos ni de una corrupción profundamente arraigada. Nuestra evaluación de la crisis de la deuda se basa más bien en un importante discurso pronunciado por el presidente de Burkina Faso, Thomas Sankara (1949-1987), en la Organización para la Unidad Africana en julio de 1987. “Los orígenes de la deuda se remontan a los orígenes del colonialismo. Quienes nos han prestado dinero son los mismos que nos colonizaron”, explicó Sankara. “La deuda es neocolonialismo”, ya que las políticas fiscales y monetarias de muchos de los Estados africanos están en manos de los “asesinos técnicos” de las IFI. “La deuda en su forma actual es una reconquista de África sabiamente organizada, para que su crecimiento y su desarrollo respondan a unos niveles, a unas normas que nos son totalmente extrañas”, continuó. Así, las IFI definen la política utilizando la deuda como instrumento para exigir un “ajuste estructural” a los ministros de finanzas y bancos centrales nacionales (2011 [1987]).

Gro Harlem Brundtland, ex primera ministra de Noruega y después directora de la Comisión de las Naciones Unidas sobre Ambiente y Desarrollo (también conocida como Comisión Brundtland), fue a la reunión de la Organización para la Unidad Africana celebrada en Addis Abeba (Etiopía) en 1987 para decir que toda la deuda de las naciones más pobres no podía pagarse y debía condonarse. Sankara reconoció la importancia de la evaluación de la Comisión Brundtland y dijo: “La deuda no puede ser reembolsada porque, en primer lugar, si no pagamos, los prestamistas no se van a morir. Estemos seguros de esto. En cambio, si pagamos, somos nosotros los que vamos a morir. Estamos igualmente seguros de ello. Los que nos han conducido al endeudamiento han jugado como en un casino. Mientras ellos ganaban no había debate. Ahora que pierden en el juego, nos exigen el reembolso. Y se habla de crisis. No, señor presidente, ellos jugaron, ellos perdieron, es la regla del juego. Y la vida continúa. Nosotros no podemos reembolsar la deuda porque no tenemos nada que pagar. No podemos reembolsar la deuda porque no somos responsables de ella” (2011 [1987]).

Una alternativa a la crisis de la deuda es la huelga de la deuda, que es lo que el cubano Fidel Castro comenzó a plantear en su discurso en la reunión del Movimiento de Países No Alineados, celebrada en Nueva Delhi en 1983, y que figuraba en el orden del día del Diálogo Continental sobre la Deuda Externa celebrado en La Habana en agosto de 1985. Fue dentro de esta dinámica que Sankara habló de la necesidad de un “Frente unido de Addis Abeba contra la deuda”.

El contexto para tal “frente unido contra la deuda” ha vuelto, pero la voluntad política para ello es ahora tan escasa como entonces. Sin embargo, el mundo es muy diferente hoy de lo que era en la década de 1980. Desde entonces se han presentado otras alternativas, como las que ofrece la integración regional y las alternativas a las IFI respaldadas por Occidente, por ejemplo, el financiamiento de China y de otros grandes países en desarrollo (Tricontinental, 2022).

Este dossier comienza con una introducción al mundo de las IFI, sobre todo el FMI, y su papel en la exacerbación de la pobreza provocada por el colonialismo y su transformación en una crisis de la deuda permanente, para pasar después a un análisis más profundo de las contradicciones de la deuda soberana en el continente africano. La última parte es una declaración sobre la crisis de la deuda inducida por el FMI realizada por el Colectivo de Economía Política Africana, que ofrece alternativas al financiamiento dirigido por las IFI para gestionar las turbulencias de la deuda.

El fundamentalismo del FMI y la permanente crisis de la deuda

En 1919, John Maynard Keynes del Departamento del Tesoro del Reino Unido, publicó un libro que causó sensación. En el libro, titulado Las consecuencias económicas de la paz, Keynes observó que la Gran Guerra había sacudido tanto el sistema como para poner en peligro la vida misma de Europa (2019: 58). El Tratado de Versalles, que terminó la guerra, no asumió los problemas subyacentes que la habían provocado y solo cimentó la victoria de unos países frente a otros. El Tratado dejó intactos problemas estructurales, como las “finanzas desordenadas” —en palabras de Keynes— de muchos países, no solo de Alemania, que enfrentaba una factura de reparaciones enorme e impagable. El crack de Wall Street en 1929, la crisis de la libra esterlina de 1931 y los pánicos bancarios entre 1931 y 1933 revelaron las vulnerabilidades subyacentes del capitalismo, con las “finanzas desordenadas” como el acicate hacia el potencial colapso generalizado del sistema. En 1936, Keynes publicó La teoría general del empleo, el interés y el dinero, un manual para salvar el capitalismo, mediante un alegato teórico para que los gobiernos utilizaran recursos estatales para reciclar ganancias y equilibrar un sistema inequilibrable. Keynes —que incursionó en la teoría de la eugenesia— no extendió sus opiniones sobre la intervención estatal para proteger al sistema en las colonias británicas y evitar el declive de las condiciones de vida de su población.

Cuando Estados Unidos invitó a sus aliados a Breton Woods (New Hampshire) en julio de 1944 para discutir cómo gestionar las crisis estructurales que contribuyeron a la Segunda Guerra Mundial, Keynes, que fue una de las principales figuras de esta reunión, dijo que sería “la casa de monos más monstruosa reunida en muchos años”, sugiriendo que “los 21 países que habían sido invitados —presentando una lista de países principalmente colonizados, desde Guatemala y Liberia hasta Irak y Filipinas— claramente no tienen nada que aportar y solamente ocuparán espacio” (2013: 42). En cambio, Keynes prefería que los dos Estados fundadores de la conferencia de Bretton Woods, Estados Unidos y el Reino Unido, “resolvieran la carta y los principales detalles del nuevo organismo sin verse sometidos a las demoras ni consejos confusos de una conferencia internacional”, como explicó unos pocos años antes (FMI, 1996 [1969]: 15). De hecho, Keynes, a nombre del Reino Unido, y Harry Dexter White, a nombre de Estados Unidos, llegaron a la reunión con dos planes ya redactados, que pusieron sobre la mesa y sobre los que se construyeron los estatutos definitivos del Fondo Monetario Internacional y del Banco Internacional de Reconstrucción y Fomento (o Banco Mundial). El resto de los participantes fueron en gran medida espectadores.

A pesar de las limitadas contribuciones de la mayoría del mundo, que seguía bajo dominio colonial, el propósito del FMI, tal como consta en su Convenio Constitutivo, era claro: nada contribuía a extender el poder del sistema imperial británico. El principal objetivo del Convenio Constitutivo era “facilitar la expansión y crecimiento equilibrado del comercio internacional” y así “contribuir a alcanzar y mantener altos niveles de ocupación y de ingresos reales y a desarrollar los recursos productivos de todos los países miembros como objetivos primordiales de política económica” (FMI, 2020: 2). Para establecer estos “objetivos primordiales”, se le encargó al FMI prevenir que cualquier problema de corto plazo se convierta en crisis de largo plazo, por ejemplo, manteniendo la estabilidad de la tasa de cambio y facilitando préstamos para prevenir espirales de la balanza de pagos “sin recurrir a medidas perniciosas para la prosperidad nacional o internacional” (Ibid.).

Cuando los ex países colonizados ganaron su libertad, la mayoría se convirtió en miembros del FMI sobre la base del Convenio Constitutivo, y en 1961, el FMI creó su Departamento de África. Hasta la crisis de la deuda del Tercer Mundo que comenzó con el impago de México en 1982, el FMI había operado sobre todo proporcionando financiamiento a corto plazo de forma relativamente modesta a través del Servicio de Financiación Compensatoria (1963) y el Servicio de Financiación de Reservas de Estabilización (1969) (FMI, 1999).

Después del default de México, el FMI llevó a cabo lo que su director, Michael Camdessus, llamó la “revolución silenciosa” (Boughton, 2000). Contra su propósito manifiesto, el FMI comenzó a responder a solicitudes de financiamiento puente a corto plazo exigiendo que los países cambiaran radicalmente sus políticas nacionales como condición para aprobarlas. A través de sus nuevos programas, el Servicio de Ajuste Estructural (1986) y luego el Servicio Reforzado de Ajuste Estructural (1987), el FMI puso sobre la mesa una receta única: privatizar la economía, incluido el sector estatal; mercantilizar áreas de la vida humana que hasta ese punto habían estado en el dominio público; terminar cualquier financiamiento de déficit de un gobierno; y disolver cualquier barrera a la inversión de capital extranjero y el comercio, como aranceles y subsidios.

El FMI había experimentado con estas medidas en Bolivia, Chile y Perú en la década de 1950 con éxito limitado antes de convertirlas en la base de su política no hacia todos los países, sino específicamente hacia los Estados en África, Asia y América Latina, que luchaban contra un sistema económico internacional configurado por el colonialismo y el capitalismo. Estos eran los países que en 1964 habían defendido la formación de la Conferencia Internacional de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) para impulsar sus propias propuestas de salida del orden mundial neocolonial, propuestas que fueron aprobadas por la Asamblea General de Naciones Unidas en 1974 como el Nuevo Orden Económico Internacional (NOEI). La nueva política del FMI surgió como contestación a la posibilidad de un NOEI, ya que en lugar de permitir un mejor acuerdo sobre los precios de las materias primas o acuerdos de subsidios arancelarios, exigía el retiro de todos estos esquemas anticoloniales. Incluso Raghuram Rajan, el economista jefe del FMI de 2003 a 2007, escribió en su libro Fault Lines [Líneas de falla] que las nuevas políticas del FMI aparecían como “una nueva forma de colonialismo financiero” (2010: 93).

La “revolución silenciosa” del FMI intensificó las crisis que las naciones más pobres enfrentaban, llevándolas a un espiral de endeudamiento y pobreza. La fórmula general de esta espiral es la siguiente:

Los países caen en una deuda de corto plazo en la balanza de pagos debido a su falta de capital —buena parte del cual fue robado durante el periodo colonial— y a su dependencia de los préstamos para llevar a cabo mejoras de capital a menudo costosas, algunas de las cuales están en el sector de extracción de materias primas, operando así como subsidios para las empresas mineras extranjeras.

El FMI llega e informa a los ministerios de finanzas que el gasto del gobierno en educación, salud y otros proyectos de desarrollo social debe recortarse para priorizar los pagos a los ricos tenedores de bonos (en el Club de Londres) y a los gobiernos mayoritariamente de antiguos Estados coloniales (en el club de París) que les han prestado dinero.

Para pagar el servicio de la deuda de estos préstamos, las naciones más pobres recortan su gasto público, empobreciendo más a su pueblo, y exportan más de sus materias primas abaratadas, en vez de productos terminados más rentables. Cuando los países comienzan a exportar más y más commodities, se produce una guerra de precios que lleva a un pronunciado declive en los ingresos obtenidos del volumen de exportaciones.

Con sus ingresos por importaciones debilitados, las naciones más pobres deben seguir recortando su gasto social, aumentar sus ventas de materias primas y activos públicos y pedir más dinero prestado de fuentes externas privadas y gubernamentales. Todo esto solo con el objetivo de pagar los intereses de su deuda, cada vez más abultada.

El imperativo de la “estabilidad del tipo de cambio” impide a los gobiernos de las naciones más pobres aplicar cualquier política monetaria efectiva, incluida la implementación de controles de capital, mientras su política fiscal ya está vaciada por las exigencias de equilibrio presupuestario del FMI, los recortes del gasto social y la presión de los ricos tenedores de deuda para “reformar” (o sea renunciar a) su política de impuestos.

En 2016, altos cargos del Departamento de Investigación del FMI publicaron un artículo llamado Neoliberalism: Oversold? [Neoliberalismo: ¿sobrevendido?], que argumentaba que “el bucle de retroalimentación adverso” que la austeridad pone en marcha, seguido por una desigualdad aumentada y más austeridad, debería ser roto por un enfoque menos rígido y menos fundamentalista de la “liberalización” y el neoliberalismo (Ostry et. al.). Incluso se sugirió “una mayor aceptación de los controles de capital para hacer frente a la volatilidad de los flujos de capital”. Aunque se produjo una disminución de las condiciones que el FMI exigía para dar sus préstamos en el transcurso de la década anterior a la publicación de este artículo, no hay evidencia de ningún cambio cualitativo en la política del FMI (Kentikelenis et. al., 2016: 543-582).

Guinea, por ejemplo, un país que posee al menos un tercio de la bauxita mundial, entró en la montaña rusa del FMI en 2011 e inmediatamente quedó atrapado en el ciclo deuda-austeridad (Nabé y Yansané, 2011). En 2014, el gobierno guineano de Alpha Condé escribió al FMI que “la política monetaria y fiscal restrictiva” había llevado a una “reducción en el gasto, incluso en inversión interna”, lo que hacía imposible que Guinea respetara “las metas señaladas de gasto en los sectores prioritarios” (Diaré y Nabé, 2014: 5). En otras palabras, Guinea se endeudó para tratar de salir de una crisis, pero el propio endeudamiento provocó recortes en el gasto social y profundizó su crisis. Entre 2019 y 2020, el país vivió un ciclo de protestas provocadas tanto por el intento de Condé de cambiar la Constitución, como por el empeoramiento de la situación económica. Un informe de UNICEF reveló que, en 2019, 25 países muy pobres gastaron más en el servicio de la deuda que en educación, salud y protección social combinadas. Dieciséis de esos países están en el continente africano (UNICEF, 2021: 15).

En los primeros meses de la pandemia, en 2020, el FMI ofreció abrir nuevas ventanas para préstamos que, según ellos, vendrían sin condicionalidades (Georgieva, 2020). La iniciativa de Suspensión del Servicio de la Deuda del G20 y otras ofertas similares para pausar los pagos de la deuda sugerían que las naciones más pobres recibieran ayuda para evitar el colapso económico total y lograr acceso a las vacunas. Sin embargo, Oxfam encontró que 13 de los 15 programas de préstamos del FMI durante el segundo año de la pandemia (2021) exigían “nuevas medidas de austeridad como impuestos sobre los alimentos y el combustible o recortes de gasto que podrían poner en riesgo servicios públicos vitales” (Oxfam, 2022). El índice de Compromiso para la Reducción de la Desigualdad revela que 14 de los 16 países de África Occidental planeaban recortar sus presupuestos en un total de 26.800 millones de dólares en 2021 para contener la hemorragia de las crisis nacionales de deuda y que estas políticas han sido fomentadas por los préstamos COVID-19 del FMI (Martin et. al., 2021: 4, 19).

La evidencia es clara: el FMI no solo genera crisis de deuda impulsadas por la austeridad, sino que sus políticas están diseñadas para garantizar y administrar una crisis de deuda permanente, no para eliminar la deuda.

Articulo publicado originalmente como parte del Dossier N°63 de Tricontinental

Título y bajada editados por el equipo de PIA Global